Biên an toàn trong đầu tư chứng khoán là gì?

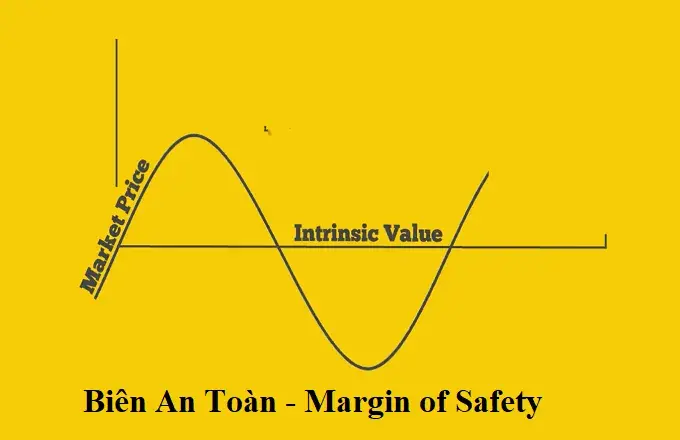

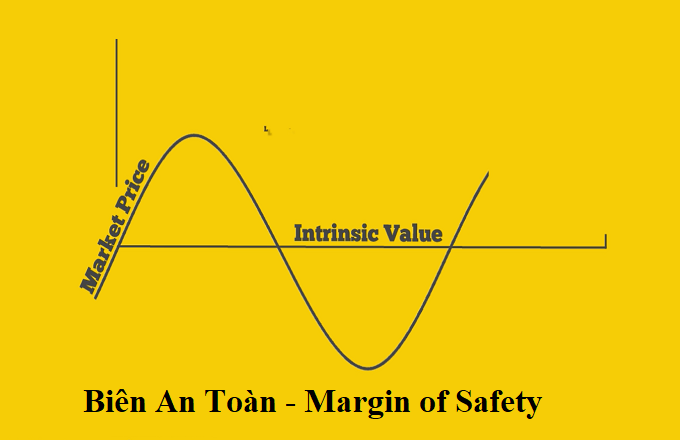

Biên an toàn trong tiếng Anh là Margin of Safety. Biên an toàn là một nguyên tắc đầu tư chứng khoán trong đó nhà đầu tư chỉ mua chứng khoán khi giá thị trường thấp hơn nhiều so với giá trị nội tại của chứng khoán đó.

Nói cách khác, khi mức giá thị trường thấp hơn nhiều so với mức giá nội tại mà nhà đầu tư xác định thì khoảng chênh lệch giữa hai giá trị này được gọi là Biên an toàn.

Các nhà đầu tư có thể thiết lập một mức độ an toàn theo sở thích rủi ro của riêng họ, và nhà đầu tư mua chứng khoán dựa trên biên an toàn có thể giảm thiểu khả năng gặp rủi ro của mỗi quyết định đầu tư.

Cách tính:

Biên an toàn = (Doanh thu kỳ vọng - Doanh thu hòa vốn) / Doanh thu hòa vốn

Ví dụ:

Dự án của công ty kỳ vọng sẽ mang lại doanh thu ở mức 50 tỉ đồng. Trong khi đó, doanh thu hòa vốn là 40 tỉ đồng.

Biên an toàn = (50 - 40)/40 = 25%

Nội dung của nguyên tắc Biên an toàn trong đầu tư chứng khoán?

Thuật ngữ "Biên an toàn" được phổ biến bởi nhà đầu tư chứng khoán nổi tiếng người Mỹ gốc Anh, Benjamin Graham (được biết đến là cha đẻ của Đầu tư giá trị) và những học trò của ông, trong đó nổi bật là Warren Buffett.

Các nhà đầu tư sử dụng cả các yếu tố định tính và định lượng, bao gồm quản lí doanh nghiệp, quản trị, hiệu suất ngành, tài sản và thu nhập, để xác định giá trị nội tại của chứng khoán.

Giá thị trường sau đó được sử dụng làm điểm so sánh để tính biên độ an toàn. Buffett, một người tin tưởng vào biên độ an toàn và đã tuyên bố đây là một trong những "nền tảng đầu tư" của mình, được biết là áp dụng mức chiết khấu 50% cho giá trị nội tại của cổ phiếu như mục tiêu giá của mình.

Việc đánh giá giá trị thực hay giá trị nội tại của một công ty thường thường bị ảnh hưởng bởi ý chí chủ quan của người phân tích.

Mỗi nhà đầu tư có một cách khác nhau để tính toán giá trị nội tại của một công ty, cách tính đó có thể đúng có thể sai. Hơn thế nữa, trên thực tế việc dự báo doanh thu và lợi nhuận là vô cùng khó khăn.

Nguyên tắc của Graham dựa trên những sự thật đơn giản:

+ Ông biết rằng một cổ phiếu có giá 1 đô la ngày hôm nay có thể có giá trị tương đương 50 xu hoặc 1,5 đô la trong tương lai.

+ Ông cũng nhận ra rằng giá trị hiện tại 1 đô la có thể bị mất đi, điều đó có nghĩa là ông sẽ phải chịu rủi ro không cần thiết. Ông kết luận rằng nếu ông có thể mua một cổ phiếu với giá chiết khấu so với giá trị nội tại của nó, ông sẽ hạn chế đáng kể tổn thất có thể gặp phải.

+ Mặc dù không có gì đảm bảo rằng giá cổ phiếu sẽ tăng, nhưng việc chiết khấu mang lại biên độ an toàn mà ông cần để đảm bảo rằng tổn thất ở mức tối thiểu.

Để giúp các nhà đầu tư dễ hiểu, Warren Buffett đã lấy hình ảnh chiếc cầu để làm ví dụ minh họa.

Khi một chiếc cầu được xây dựng theo yêu cầu khối lượng 20 tấn, một chiếc xe 10 tấn đi qua cầu sẽ an toàn hơn nhiều so với chiếc xe có trọng tải 20 tấn. 10 tấn còn lại (tương đương với 50%) được coi là biên an toàn.

Việc đầu tư vào chứng khoán cũng tương tự như vậy. Bạn thấy rằng chứng khoán này đáng giá đến tận 10$, việc mua nó ở mức giá 7.5$ sẽ cho bạn một biên an toàn trong trường hợp các phân tích của bạn không chính xác và cổ phiếu thực chất chỉ trị giá 9$.

Ý nghĩa của biên an toàn

Biên an toàn không có khả năng đảm bảo rằng quyết định đầu tư chắc chắn sẽ thành công và vẫn có thể khiến cho những đánh giá phân tích bị sai lệch.

Tuy nhiên biên an toàn có thể giảm nhẹ các sai số trong việc tính toán, đồng thời giảm thiểu rủi ro khi đưa ra các quyết định đầu tư.

Không có một tiêu chuẩn toàn cầu nào để xác định xem độ rộng của Biên an toàn bao nhiêu thì hợp lý. Mỗi nhà đầu tư phải tự tìm ra phương cách xác định cho riêng mình.