Trong bài viết này, chúng tôi sẽ giới thiệu cho các bạn phương pháp đầu tư chứng khoán được sử dụng thành công bởi các nhà đầu tư lão luyện như Warren Buffett, Benjamin Graham - Chiến lược đầu tư giá trị.

Giới thiệu "Đầu tư giá trị"

Đầu tư giá trị (Value Investing) là một chiến lược nhằm tìm kiếm các cổ phiếu bị định giá thấp hơn giá trị thực của nó, nắm giữ cho đến khi giá cổ phiếu vận động về đúng giá trị và thu về lợi nhuận.

Thị trường không phải lúc nào cũng định giá chính xác giá trị của công ty. Vì vậy, các nhà đầu tư theo trường phái giá trị sẽ tận dụng những lúc thị trường phản ứng thái quá khi xuất hiện tin xấu, dẫn đến biến động giá cổ phiếu không tương ứng với giá trị nội tại, sau đó nắm bắt cơ hội sinh lời bằng cách mua cổ phiếu với giá chiết khấu trên thị trường.

Warren Buffett , Benjamin Graham (giáo sư và cố vấn của Buffet), David Dodd, Charlie Munger, Christopher Browne và Seth Klarman cũng là những bậc thầy theo đuổi chiến lược đầu tư giá trị.

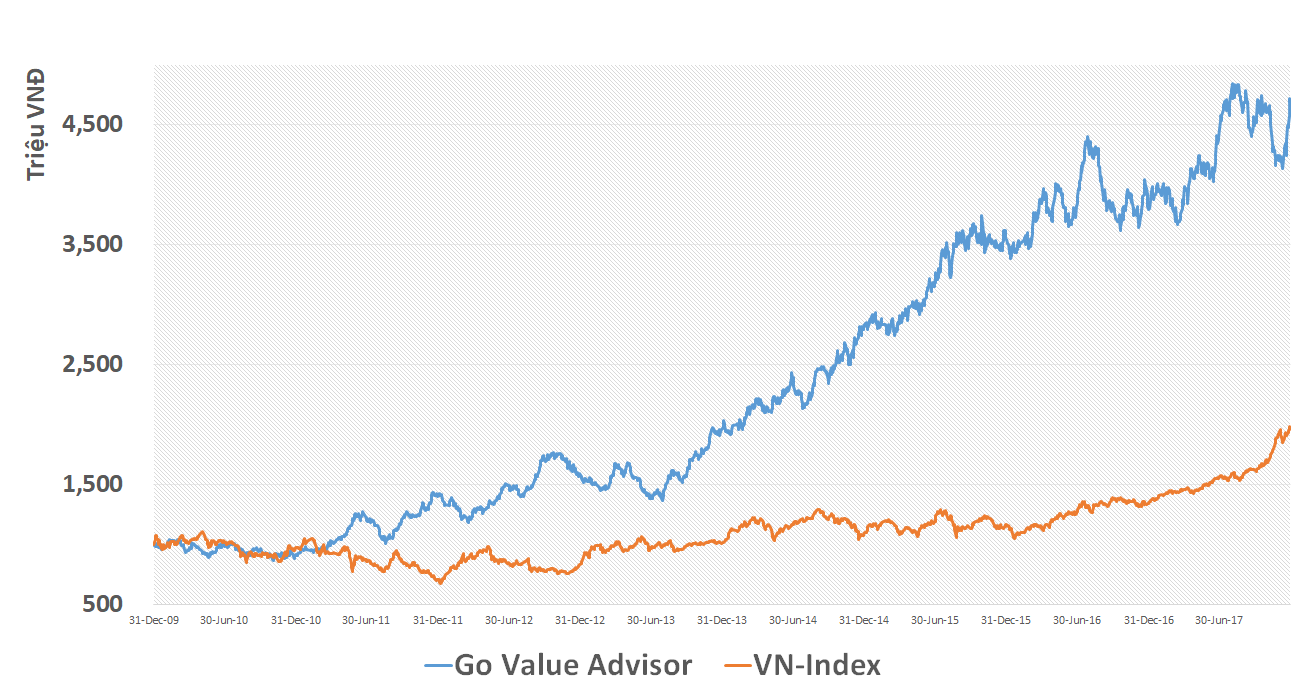

Dưới đây là kết quả đầu tư được chia sẽ khi áp dụng vào thị trường chứng khoán Việt Nam trong 10 năm qua, với mức tăng trưởng +371% , gấp 4 lần VN-Index.

Phân biệt Giá và Giá trị

Giá của một loại hàng hóa (cổ phiếu) luôn được quyết định bởi quy luật cung – cầu trên thị trường.

Nếu lượng cầu vượt quá lượng cung trong ngắn hạn thì giá của tài sản đó sẽ tăng lên và đôi khi vượt quá giá trị của tài sản trong dài hạn. Thậm chí, nếu có quá nhiều hoạt động đầu cơ, giá tài sản có thể tăng “phi mã” dẫn đến tình trạng bong bóng.

Ngược lại, khi người mua giảm dần hay ngừng mua, giá tài sản lại giảm mạnh. Thông thường, lại giảm thấp hơn giá trị của tài sản trong dài hạn.

Giá cổ phiếu hàng ngày được quyết định bởi cung – cầu của người mua và người bán trên thị trường và rất ít khi phản ánh đúng giá trị thực của cổ phiếu (hay giá trị thực của doanh nghiệp).

Theo quan điểm của Buffett, trong ngắn hạn thị trường giống như 1 cỗ máy “bỏ phiếu”. Đây là nơi mà 1 nhóm nhỏ những cổ đông “biểu quyết” về giá của cả 1 doanh nghiệp.

Ví dụ với CTCP Bia Sabeco (SAB)

Tổng số lượng cổ phiếu của tất cả cổ đông (chủ sở hữu) là 641 triệu cổ phiếu.

Trong khi đó bình quân khối lượng giao dịch trong ngắn hạn chỉ có 42.530 cổ phiếu, tương đương 0.006% số lượng cổ phiếu lưu hành.

Điều này có nghĩa là gì?

Chỉ có chưa đầy 0.01% số cổ đông “bỏ phiếu” với nhau để xác định giá giao dịch của SAB trong ngắn hạn. Và chắc chắn không thể nào phản ánh đúng giá trị của 1 doanh nghiệp đầu ngành có vốn hóa hơn 150.000 tỷ.

Với các nhà đầu tư cần phải có tư duy như những chủ doanh nghiệp thực sự. Vì với việc sở hữu cổ phiếu, là cổ đông, bạn chính là chủ của doanh nghiệp.

Khi đó, bạn cần hiểu rõ về giá trị mà doanh nghiệp mình đang sở hữu.

Giá trị của doanh nghiệp thường được cấu thành từ 2 phần chính:

- Tài sản

- Dòng tiền, lợi nhuận trong tương lai

Bạn cần chú ý rằng tài sản ở đây không chỉ đơn giản là những thứ hữu hình như nhà xưởng, máy móc, thiết bị… mà còn bao gồm cả những tài sản vô hình như quyền sử dụng đất, quyền sở hữu trí tuệ, nhân sự, lợi thế cạnh tranh…( Việc đánh giá này cón tùy thuộc vào mô hình kinh doanh của bạn)

Cách tìm cổ phiếu đầu tư giá trị

Trên sàn chứng khoán có gần 2000 cổ phiếu khác nhau đang giao dịch. Vậy nên để chọn lọc và tìm cổ phiếu để đầu tư giá trị cũng không hẵn là dễ dàng. Dưới đây là một số cách giúp bạn chọn lọc cổ phiếu để đầu tư hiệu quả:

Dựa vào giá trị nội tại theo cách của Benjamin Graham

Giá trị nội tại là giá trị thực của một loại chứng khoán, khác với giá trị thị trường hay giá trị ghi sổ của loại chứng khoán đó. Giá trị nội tại bao gồm các biến số khác như nhãn hiệu, thương hiệu, bản quyền… mà các biến số này rất khó tính toán, định lượng, đôi khi không được phản ánh một cách chính xác qua giá thị trường.

Để tìm ra giá trị nội tại thực tế của một chứng khoán, các nhà đầu tư giá trị cần tính toán dựa trên các số liệu như: giá trị sổ sách (P/B), giá trên lợi nhuận (P/E), dòng tiền, vốn chủ sở hữu, doanh thu & tăng trưởng doanh thu, mô hình kinh doanh, tỷ số nợ/vốn chủ sở hữu, lợi thế cạnh tranh,…

Sau khi xem xét các số liệu này, các nhà đầu tư sẽ cân nhắc giá hiện tại của cổ phiếu với giá trị nội tại của công ty có đủ hấp dẫn hay không, để quyết định rót vốn đầu tư.

Dưới đây là 10 tiêu chí lựa chọn cổ phiếu của Benjamin Graham – cha đẻ của trường phái đầu tư giá trị:

- Tỷ số Lợi Nhuận Trên Thị Giá (E/P) phải cao gấp đôi lãi suất trái phiếu xếp hạng AAA. (AAA là hạn mức tín dụng cao nhất dành cho trái phiếu của các công ty)

- PE của cổ phiếu phải thấp hơn, và bằng khoản 40% so với PE của toàn thị trường

- Dividend Yield – Tỷ suất cổ tức / giá của cổ phiếu phải lớn hơn 2/3 của lãi suất trái phiếu xếp hạng AAA

- Thị Giá (của công ty) phải nhỏ hơn 2/3 giá trị sổ sách của tài sản hữu hình

- Thị Giá (của công ty) phải nhỏ hơn 2/3 giá trị tài sản lưu động ròng

- Tỷ số Nợ/Vốn chủ sở hữu theo giá trị sổ sách phải nhỏ hơn 1

- Tài sản ngắn hạn phải lớn nợ ngắn hạn ít nhất 2 lần

- Toàn bộ nợ phải nhỏ hơn hai lần giá trị tài sản lưu động ròng

- Tỷ suất lợi nhuận trên cổ phiếu (EPS) phải tăng trưởng 7%/năm trở lên trong vòng 10 năm qua

- Tăng trưởng năm của thu nhập toàn công ty phải dương ít nhất 7 lần trong vòng 10 năm qua

Luôn áp dụng mua cổ phiếu với biên an toàn

Một trong những bí quyết giúp bạn đầu tư giá trị thành công đó là tuân theo nguyên tắc Biên an toàn.

Biên an toàn là một nguyên lý đầu tư trong đó nhà đầu tư chỉ mua chứng khoán khi giá thị trường thấp hơn nhiều so với giá trị nội tại của chứng khoán đó.

Nói cách khác, khi mức giá thị trường thấp hơn nhiều so với mức giá nội tại mà nhà đầu tư xác định thì khoảng chênh lệch giữa hai giá trị này được gọi là biên an toàn. Sự chênh lệch này cho phép giảm thiểu khả năng gặp rủi ro của mỗi quyết định đầu tư.

Cổ phiếu tốt là cổ phiếu có tiềm năng tăng giá, đem lại lợi nhuận cho nhà đầu tư. Với chiến lược đầu tư giá trị, bạn cần nắm giữ các cổ phiếu đó trong dài hạn để đạt được lợi nhuận cao nhất. Thị trường chứng khoán luôn biến động không ngừng và tiềm ẩn rất nhiều rủi ro, chính vì thế việc áp dụng kỹ thuật bảo vệ vốn, hạn chế rủi ro là điều vô cùng cần thiết đối với các nhà đầu tư giá trị.

Những tiêu chí cần tìm hiểu về cổ phiếu doanh nghiệp trước khi mua

Nguồn thông tin mà bạn có thể sử dụng để tìm kiếm

Với sự phát triển của khoa học công nghệ, việc tìm kiếm thông tin doanh nghiệp đang ngày càng dễ dàng hơn, dưới đây là một số gợi ý cho bạn:

- Website công ty

- Báo cáo thường niên

- Báo cáo tài chính

- Báo cáo nghiên cứu ngành

- Báo cáo phân tích cổ phiếu của công ty chứng khoán

- Tin tức công ty trên Cafef

- ...

Tìm hiểu bản chất doanh nghiệp

Phân tích các bản chất của doanh nghiệp theo các tiêu chí như:

- Mô hình kinh doanh của công ty có dễ hiểu không? Bạn có dễ dàng nắm bắt được không? Sản phẩm của công ty là gì? Công ty tạo ra doanh thu như thế nào? Công ty làm marketing như thế nào?

- Triển vọng tương lai của ngành/lĩnh vực mà công ty đang kinh doanh như thế nào? Công ty đang ở giai đoạn nào của chu kỳ kinh doanh?

- Công ty có lợi thế cạnh tranh trong ngành như thế nào? Vòng “phòng vệ” (moat) của công ty là gì? Vòng phòng vệ này có “đủ khó” để đối thủ cạnh tranh không giành được thị phần không?

- Công ty có hoạt động trong một lĩnh vực “không hot” không? Ngược lại, công ty có hoạt động trong 1 lĩnh vực đang “hot” không?

- Công ty có chiếm lĩnh thị phần ở 1 phân khúc hoặc 1 khu vực nào đó không?

Phân tích khả năng sinh lợi của công ty

Đánh giá các khả năng sinh lợi của công ty:

- Tốc độ tăng trưởng của công ty trong 5 năm gần nhất? Trong 10 năm gần nhất?

- Công ty sử dụng lợi nhuận chưa phân phối có hiệu quả không?

- Lợi nhuận còn lại của cổ đông (owner earnings) có tăng trưởng ổn định trong 10 năm gần nhất không?

- Tốc độ tăng trưởng gần đây của công ty so với tốc độ tăng trưởng dài hạn như thế nào?

- Công ty có lợi nhuận từ những khoản thu bất thường không?

- Dòng tiền từ hoạt động kinh doanh của công ty có tăng trưởng ổn định không?

- Kết quả kinh doanh của công ty như thế nào trong những giai đoạn suy thoái trước đây?

- Có sản phẩm, dịch vụ nào của công ty mà bạn thích không? Tỷ trọng sản phẩm đó trong doanh thu là bao nhiêu?

- Công ty có bị phụ thuộc vào 1 vài khách hàng, đối tác lớn không?

Đánh giá các khoản nợ

- Cơ cấu nợ ngắn hạn và dài hạn của công ty có trong khả năng kiểm soát không?

- Công ty có kế hoạch đầu tư lớn nào trong tương lai không? Nợ vay cần bổ sung thêm là bao nhiêu?

- Chi phí lãi vay của công ty hàng năm có nhiều không? (Bạn sẽ cần tìm những công ty có rất ít hoặc không có chi phí lãi vay).

- Công ty có cổ phiếu ưu đãi không?

Vốn chủ sở hữu

- Tỷ lệ ROE của công ty trong 10 năm gần nhất có xu hướng tăng không?

- Công ty có vốn chủ sở hữu nhiều hơn vốn vay dài hạn không?

Biên lợi nhuận

- Biên lợi nhuận gộp của công ty trong 10 năm qua có xu hướng tăng ổn định? Hoặc ít nhất là duy trì ở mức trung bình dài hạn?

- Biên lợi nhuận sau thuế của công ty trong 10 năm qua có xu hướng tăng ổn định? Hoặc ít nhất là duy trì ở mức trung bình dài hạn?

Đầu tư và sử dụng vốn

- Tỷ lệ ROA của công ty trong 10 năm gần nhất có xu hướng tăng hoặc ít nhất duy trì ổn định ở mức trung bình không?

- Tỷ lệ ROIC (Return on Invested Capital) của công ty có duy trì ổn định trong 10 năm qua không?

- Công ty có phải đầu tư lớn cho xây dựng cơ bản (Capital Expenditures) trong nhiều năm liền để duy trì vị thế cạnh tranh không?

- Chiến lược đầu tư của công ty có hợp lý không? Công ty có tập trung đầu tư cho hoạt động kinh doanh cốt lõi của mình không?

- Công ty có đầu tư cho hoạt động R&D (nghiên cứu và phát triển) không?

Vấn đề Ban Quản trị

- Ban lãnh đạo có kế hoạch gì để tăng trưởng?

- Công ty có những giao dịch lớn với bên thứ 3 có liên quan, thành viên gia đình của Ban lãnh đạo không?

- Công ty có trình bày đầy đủ chi tiết các khoản mục trong thuyết minh báo cáo tài chính không?

- Công ty có cập nhật báo cáo hoạt động kinh doanh hàng tháng trên website không?

- Ban lãnh đạo có khách quan và thẳng thắn với hiệu quả kinh doanh thể hiện trên các báo cáo và thông cáo báo chí không?

- Công ty có từng điều chỉnh lớn số liệu sau khi đã công bố báo cáo tài chính không?

- Ban lãnh đạo có trung thực và thẳng thắn trong Đại hội cổ đông không?

- Ban lãnh đạo có thực hiện đúng những lời hứa trong 10 năm gần nhất không?

Cổ tức tiền mặt

- Công ty có duy trì cổ tức tiền mặt đều đặn và phù hợp với tăng trưởng lợi nhuận (EPS) hàng năm không?

- Tỷ lệ chi trả cổ tức hàng năm có duy trì ổn định không? Tỷ lệ này đang có xu hướng tăng hay giảm? Tương quan với xu hướng của tỷ lệ ROE như thế

Tài sản của công ty

- Công ty có những tài sản vô hình nào chưa được đám đông nhìn nhận không? Ví dụ: quyền sử dụng đất, các khoản đầu tư chưa được định giá lại…

- Công ty có tỷ lệ các khoản phải thu so với tổng tài sản có thấp không?

- Hàng tồn kho của công ty được cấu thành từ đâu? Chi phí yếu tố đầu vào của công ty có xu hướng như thế nào trong tương lai?

Mua lại cổ phiếu và phát hành cổ phiếu

- Công ty có thường xuyên mua lại cổ phiếu quỹ không?

- Công ty có thường xuyên phát hành thêm cổ phiếu không? Bao gồm cả cổ phiếu ESOP? Tỷ lệ phát hành là bao nhiêu? Đây là yếu tố tiêu cực mà bạn cần đặc biệt chú ý.

Giao dịch nội bộ

- Ban lãnh đạo và những người có liên quan có những giao dịch gì gần đây?

- Tỷ trọng những giao dịch này so với số lượng cổ phiếu đang niêm yết có lớn không?

Nhà đầu tư tổ chức

- Công ty có được nhiều công ty chứng khoán quan tâm không?

- Công ty có nhiều cổ đông tổ chức là các quỹ đầu tư (đặc biệt là các quỹ nước ngoài) không?

- Tỷ lệ sở hữu của những cổ đông tổ chức là các quỹ đầu tư có lớn không?

Lạm phát và chu kỳ kinh tế

- Công ty có khả năng tăng giá sản phẩm dịch vụ khi lạm phát tăng không?

- Doanh thu của công ty có mối quan hệ phụ thuộc như thế nào với chu kỳ kinh tế?

- Ban lãnh đạo công ty đang có những chiến lược, kế hoạch gì để đưa công ty vào 1 chu kỳ tăng trưởng mới?

Đầu tư chứng khoán không bao giờ là dễ dàng cho người lười biếng. Trên chỉ là những chỉ tiêu để đánh giá cổ phiếu trước khi bạn quyết định đầu tư và đó cũng chưa phải là tất cả để nói lên sự thành công trong đầu tư.

Ngoài ra, bạn cần phải biết định giá cổ phiếu hợp lý, biết lựa chọn điểm ra vào hợp lý để tối ưu hóa lợi nhuận.